了解金油比、金銅比和金銀比背后的邏輯,美元并非和黃金負(fù)相關(guān)

金銀比、金銅比、金油比是大類資產(chǎn)當(dāng)中三個重要指標(biāo),其實反映的都是以黃金標(biāo)價的商品價值。總體而言,金銀比更多的反應(yīng)了美國通脹的變化,美元指數(shù)并不是影響黃金的關(guān)鍵因素,真正影響金價的是美元背后所隱含的通脹率,金油比和金銅比都能夠反映經(jīng)濟(jì)周期,且和美國GDP關(guān)系都比較明顯。同時三大指標(biāo)中,金油比和金銅比的相關(guān)性最高,金銀比和兩者的相關(guān)性反而較為弱勢。

金銀比、金銅比、金油比是大類資產(chǎn)當(dāng)中三個重要指標(biāo),其實反映的都是以黃金標(biāo)價的商品價值。金油比是黃金價格與石油價格的比值,即一盎司黃金所能購買原油的數(shù)量,同樣,金銀比是黃金價格與白銀價格的比值,金銅比是黃金價格與銅價格的比值,即一盎司黃金分別所能購買白銀和銅的數(shù)量。

總體而言,金銀比更多的反應(yīng)了美國通脹的變化,美元指數(shù)并不是影響黃金的關(guān)鍵因素,真正影響金價的是美元背后所隱含的通脹率。

金油比和金銅比都能夠反映經(jīng)濟(jì)周期,且和美國GDP關(guān)系都比較明顯,但是相比較而言,金銅比受供應(yīng)沖擊影響更小,對于經(jīng)濟(jì)周期輪換更為敏感。

在金油比中,原油的波動程度高于黃金,對于金油比比值的影響更為明顯。

同時三大指標(biāo)中,金油比和金銅比的相關(guān)性最高,金銀比和兩者的相關(guān)性反而較為弱勢。

正確認(rèn)識黃金定價原理

要理解這三個比值的關(guān)系,首先要理解黃金價格。

誤區(qū)1:黃金是避險工具

有別于市場的一般認(rèn)識,黃金的避險價值可能并沒有市場想象的那么高,黃金是終極貨幣,只有當(dāng)影響美元地位等極端事件才能體現(xiàn)出來,一般的地區(qū)沖突都體現(xiàn)不了。因此,各國在資產(chǎn)配置當(dāng)中,作為終極的貨幣都會配一點,但占比都不大,只作為最后的支付手段備用,最好永遠(yuǎn)不用。同樣,投資者投資黃金時,也不能經(jīng)常拿它來作為避險配置。

事實上將黃金理解為對沖通脹的工具可能會更好,比如近期全球股市大跌,通脹疲軟,市場對沖通脹的需求下降,因此即使市場避險情緒升至2008年以來最高水平,但是市場傾向于持有現(xiàn)金,以追求流動性,而非買入黃金避險。

因此在絕大多數(shù)黃金投資時,黃金主要考慮的邏輯是美元的實際利率,黃金要當(dāng)成一種債券來定價,即:黃金利率=美元名義利率-美元通貨膨脹率

對金價有決定性影響的是扣除通脹后的實際利率水平,扣除通貨膨脹后的實際利率是持有黃金的機(jī)會成本,投資者愿意將資金存銀行或者買黃金,取決于二者的收益大小。

這里都是用美元,因為直到現(xiàn)在,美元仍然是世界大宗商品的定價貨幣,還沒有哪個國家壯大到可以顛覆這個體系。

誤區(qū)2:黃金是美元的反向工具

因為黃金用美元標(biāo)價,投資常常也將黃金當(dāng)成美元的反向指標(biāo)工具,即美元漲、黃金跌,美元跌,黃金漲,但這也是誤區(qū)。

美元指數(shù)與黃金整體上是負(fù)相關(guān)關(guān)系,但并不密切,黃金之所以與美元有負(fù)相關(guān)關(guān)系,都是美國利率在背后起到共同的作用,黃金與美元都是利率的結(jié)果。

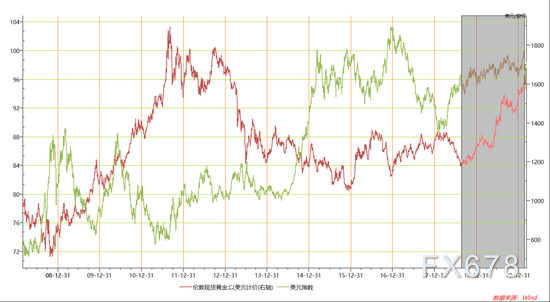

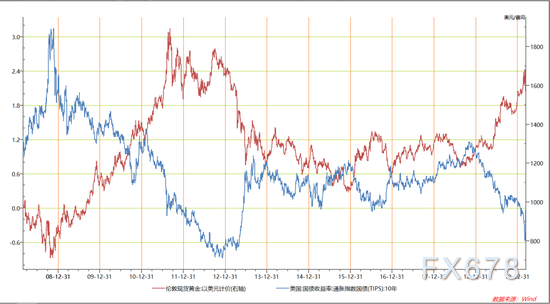

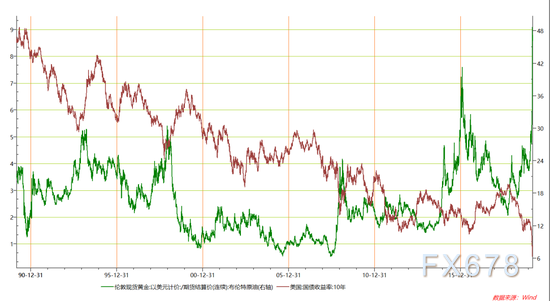

下圖我們比較黃金價格與美元關(guān)系,黃金價格與美國十年期通脹指數(shù)國債TIPS關(guān)系圖來看,黃金價格與TIPS的關(guān)系遠(yuǎn)遠(yuǎn)比黃金與美元的關(guān)系密切。通貨膨脹保值債券(TIPS),始于1997年,是由美國財政部發(fā)行,目前全球規(guī)模最大與消費者價格指數(shù)(CPI)掛鉤的債券,通貨膨脹保值債券的基本特征是固定息票率和浮動本金額,其中,本金部分將按照美國勞工部的月度非季調(diào)城市CPI指數(shù)進(jìn)行調(diào)整。

圖1:黃金價格與美元指數(shù)比較

圖2:黃金價格與通脹指數(shù)國債比較

事實上最近一年多來,黃金價格與美元指數(shù)都處于上漲趨勢當(dāng)中,而不是反向關(guān)系。但黃金價格與TIPS卻始終呈現(xiàn)負(fù)相關(guān)關(guān)系,基本與債券的價格與利率完全負(fù)相關(guān)一樣。充分說明了黃金價格的邏輯。

因此,用美元真實利率的邏輯分析疫情黃金的價格才能準(zhǔn)確。

首先不是疫情恐慌推動,也不是美元指數(shù)推動,前期黃金上漲是名義利率推動,可是當(dāng)美國十年期國債利率跌到歷史新低,接近零時,名義利率下行空間明顯變小了,這時由于疫情對原油需求的打擊和沙特俄羅斯對原油供給的打擊,原油暴跌,也就意味者美國通脹率將大幅回落,甚至進(jìn)入通縮,美國TIPS收益率大概率會從處于低位回升,因此黃金價格接近前期高點后掉頭向下,從反映名義利率下跌轉(zhuǎn)到了通縮的邏輯。

2. 金銀比、金油比、金銅比的異同比較

這三個比值原理相似,都是反映經(jīng)濟(jì)周期的指標(biāo)。比價的一邊是黃金,主要受到真實利率、貨幣政策等金融屬性影響,而另一面是白銀、銅、原油,他們本質(zhì)上都是商品,定價受到供需平衡的影響,實體經(jīng)濟(jì)屬性較強(qiáng)。作為大宗商品,影響因素又具有一定共性。如兩者均具有通脹相關(guān)屬性,通脹預(yù)期會同時對這兩類資產(chǎn)產(chǎn)生影響;兩者也同為重要的金融資產(chǎn),故同時受全球流動性的影響。

總體上該系列指標(biāo)飆升往往是經(jīng)濟(jì)衰退和危機(jī)的反映, 經(jīng)濟(jì)向好時期白銀、銅、原油表現(xiàn)會優(yōu)于黃金,而黃金在金融危機(jī)時期更穩(wěn)定。

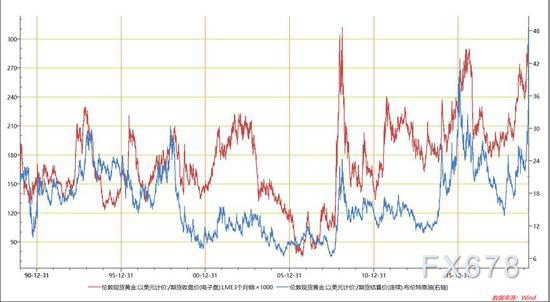

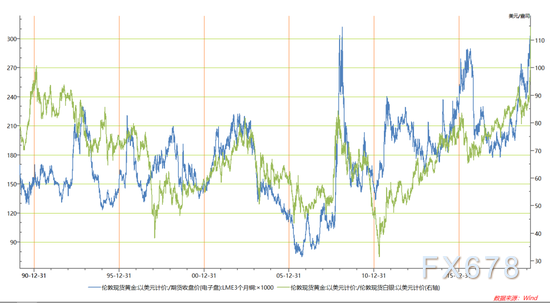

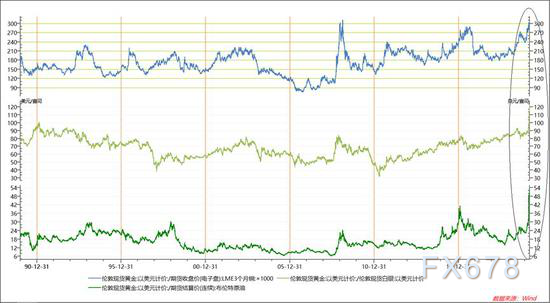

以倫敦現(xiàn)貨黃金價格、LME三月銅價格、布倫特原油期貨價格來計算分析比價關(guān)系,時間從1990年初到2020年3月中旬,跨度大概三十年,數(shù)據(jù)基本上能反映三者間關(guān)系。

通過計算三者相關(guān)性從定性上看都呈現(xiàn)正相關(guān),比較出乎意料的是相關(guān)性最高的是金油比和金銅比,相關(guān)性最低的是金銀比和金銅比。金油比和金銅比相關(guān)系數(shù)接近60%。

圖:3金銅比與金油比

從走勢圖上看,兩者的形態(tài)和拐點高度一致,絕大部分時間里方向是相同的。

圖4:金銀比與金銅比

對宏觀經(jīng)濟(jì)敏感度非常高,在需求端兩者都受到宏觀經(jīng)濟(jì)周期的深刻影響,在供給端有較大差別。金油比與金銅比高度相似,說明從宏觀經(jīng)濟(jì)周期角度兩者反映的狀態(tài)是一致的。

我們知道,在大宗商品當(dāng)中,原油是最大的商品類別,而銅有宏觀經(jīng)濟(jì)的“銅博士”之稱,

白銀比較尷尬,金融屬性、貨幣屬性上不如黃金,商品屬性、經(jīng)濟(jì)屬性上不如銅

白銀和銅雖然都屬于金屬,。金銀比和金銅比反而是相關(guān)性最弱的。從圖上看,金銀比與金銅比大的趨勢相似,但幅度與短期差異都很大。

3. 金油比、金銅比、金銀比與經(jīng)濟(jì)周期

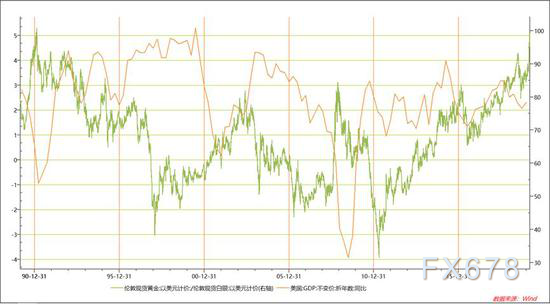

既然這三個比價聯(lián)系密切,我們進(jìn)一步來考察他們是否能很好的反映宏觀經(jīng)濟(jì)周期。首先看看金銀比,從圖中可以看到,金銀比與美國GDP同比增數(shù)關(guān)系并不穩(wěn)定,危機(jī)時能有效反映,如1990年儲貸危機(jī),2008年金融危機(jī)和當(dāng)前疫情危機(jī),但在2006-2008年美國經(jīng)濟(jì)持續(xù)下滑、2011年-2015年美國持續(xù)改善,金銀比都沒有有效反映。

圖5:金銀比與美國GDP

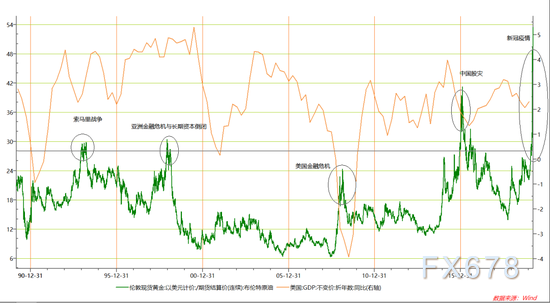

從金油比與美國GDP來看,基本呈現(xiàn)負(fù)相關(guān)關(guān)系,金油比上升,說明利率水平下降,經(jīng)濟(jì)增長下降,通脹水平下降。金油比30年均值在16,按兩倍標(biāo)準(zhǔn)差計算偏離度在28,極端情況下,金油比突破兩倍標(biāo)準(zhǔn)差有四次,分別時1993年,1998年,2015年和當(dāng)前。1993年是美國索馬里戰(zhàn)爭和黑鷹墮落,是越戰(zhàn)以來美軍所遭受的最為慘重的軍事失敗。1998年亞洲金融危機(jī),美國長期資本管理公司倒閉,2015年股災(zāi),2008年由于美國金融危機(jī)前金油比的均值大幅下降,美國金融危機(jī)金油比也飆升超過了兩倍標(biāo)準(zhǔn)差。

圖6:金油比與美國GDP

在金油比當(dāng)中,原油作用比黃金大

,一方面反映在金油比飆升時,原油價格波動性更大,價格跌幅大。另一方面反映金油比的價格中樞與原油價格中樞關(guān)系更大,2001年到2008年,是中國經(jīng)濟(jì)高速增長的時期,大宗商品普遍大幅上漲,使得金油比中樞下降到了10。而近五年的均值升到了20左右。

在歷史上也有例外,2000年經(jīng)濟(jì)衰退金油比上升并不大,其原因是那一次是互聯(lián)網(wǎng)泡沫,是虛擬經(jīng)濟(jì)的泡沫,在實體經(jīng)濟(jì)崛起之前,互聯(lián)網(wǎng)泡沫對大宗商品的需求影響很小。

于此要說明的是,金油比是交易指標(biāo),是高頻快指標(biāo),GDP等經(jīng)濟(jì)增長是慢指標(biāo),快指標(biāo)是慢指標(biāo)的領(lǐng)先指標(biāo),GDP歷史數(shù)據(jù)并不能預(yù)測金油比,金油比可以指示未來GDP將大幅下滑,甚至衰退。疫情全球擴(kuò)散后,邏輯分析表明,要控制疫情必須大隔離,對經(jīng)濟(jì)的傷害堪比2008年,金油比才開始在原油供給打擊下突破30,不斷創(chuàng)出歷史新高。

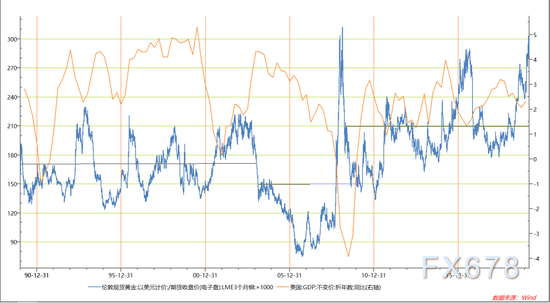

再來看看金銅比,從金銅比與美國GDP、中國GDP比較來看,與中國GDP相關(guān)性遠(yuǎn)低于美國GDP,說明中國對大宗商品的定價影響力還是遠(yuǎn)沒有美國大,我們分析金銅比與經(jīng)濟(jì)的關(guān)系還是必須與美國經(jīng)濟(jì)為核心。

圖7:金銅比與美國GDP

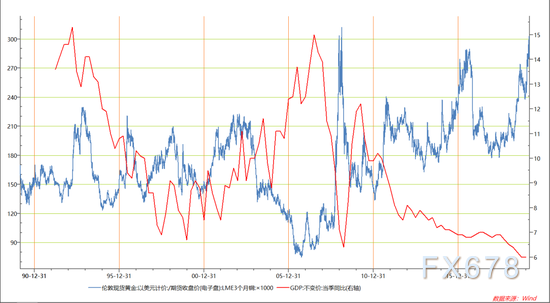

圖8:金銅比與中國GDP同比

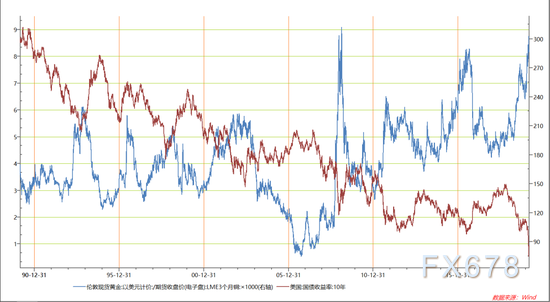

金銅比與美國GDP關(guān)系密切性比金油比更高,區(qū)間更穩(wěn)定些。

(這里為了數(shù)據(jù)處理方便,計算銅價是以每公斤來計算。)同樣,金銅比在2001年前均值在170左右,2001年-2008年金融危機(jī)前由于中國經(jīng)濟(jì)崛起的因素下降到120,此后升到了210左右。與金油比一樣,經(jīng)濟(jì)危機(jī)時金銅比也飆升,背后邏輯同樣是利率水平下降,經(jīng)濟(jì)增長下降。但金銅比幾乎可以反映每一次美國GDP的大幅波動,包括金油比沒有反映的2000年互聯(lián)網(wǎng)泡沫破滅產(chǎn)生的美國經(jīng)濟(jì)衰退,金銅比也敏感的反映出來了。從對經(jīng)濟(jì)的敏感性上,我們認(rèn)為金銅比是更好的指標(biāo),不愧有銅博士的稱號。

本次疫情是史無前例的,從金銀比、金油比、金銅比都同時創(chuàng)出了歷史新高。

圖9:史無前例金銀比、金銅比、金油比同創(chuàng)歷史新高

與美國股市連續(xù)出現(xiàn)熔斷、VIX創(chuàng)出歷史新高一樣,也是活久見。背后的原因都是相同的,零利率與高杠桿下,金融資產(chǎn)波動性沒有最高,只有更高。我們比較金油比、金銅比與美國金融資產(chǎn)定價核心的十年期國債,同樣具有明顯的負(fù)相關(guān)性。本輪新冠疫情沖擊下,美國十年期國債2月27日利率就破了歷史新低,領(lǐng)先于商品市場。

圖10:金油比與美國十年期國債收益率

圖11:金銅比與美國十年期國債收益率

總結(jié)來說,金油比與經(jīng)濟(jì)周期密切相關(guān),金油比飆升預(yù)示著經(jīng)濟(jì)將進(jìn)入衰退,主要動力還是在原油波動上。數(shù)據(jù)上并沒有絕對的高低點,如果黃金穩(wěn)定在1500美元左右,原油價格跌到現(xiàn)金成本20美元,金油比可能升到75。

金銅比反映的宏觀信息與金油比是大致相同的,但是金銅比受到供給的沖擊更小,反映宏觀經(jīng)濟(jì)周期更敏感。

本次新冠疫情核心因素還是疫情什么時候能夠得到控制,核心信號是全球新增病例什么時候出現(xiàn)趨勢性減少。鑒于出現(xiàn)了史無前例的巨大波動,策略不是做多或做空,而是降低杠桿。

關(guān)鍵詞: 黃金

責(zé)任編輯:hnmd003

相關(guān)閱讀

-

夏天不試試裙子+涼鞋,你永遠(yuǎn)不知道自己有多美!

嗨,各位小仙女們,大家好呀!面對悶熱感十足的夏天,裙子和涼鞋都是最合適的選擇,當(dāng)這兩種單品組合在一起

-

文旅市場點亮夜間經(jīng)濟(jì)

松花江網(wǎng),是經(jīng)國家互聯(lián)網(wǎng)信息辦公室批準(zhǔn)的國家一類新聞網(wǎng)站,吉林省重點新聞網(wǎng)站。松花江網(wǎng)以江城日報社的

-

中國造船業(yè)首筆超大型液氨運輸船訂單簽署

上證報中國證券網(wǎng)訊(記者王文嫣)5月6日,中國船舶集團(tuán)有限公司旗下江南造船(集團(tuán))有限責(zé)任公司(下...

-

反酸應(yīng)該如何預(yù)防

當(dāng)胃出現(xiàn)問題時,會出現(xiàn)胃部反酸、燒心的癥狀,這是怎么一回事呢?重慶東大肛腸醫(yī)院專家表示,這是反酸的癥

-

MSI入圍賽選手爆笑集錦:Yagao比賽期間“睡覺” 被打野直接逮住

近日LPL官方發(fā)布了入圍賽的一些選手搞笑操作集錦,其中Yagao在敵方打野出現(xiàn)時疑似“大腦”離線,直接被...

-

傷殘鑒定的鑒定費用是多少錢

一、傷殘鑒定的鑒定費用是多少錢傷殘鑒定的鑒定費用是多少錢,法律沒有明確的規(guī)定,需要結(jié)合實際的情況分析

-

匠心中國|“宇宙級浪漫”的背后 今日熱聞

黨的二十大報告提出,要深入實施人才強(qiáng)國戰(zhàn)略,努力培養(yǎng)造就更多大國工匠、高技能人才。時代發(fā)展,需要大國

-

【獨家焦點】比亞迪董秘回復(fù):公司海外業(yè)務(wù)拓展正在推進(jìn)中,未來車型矩陣將不斷完善

比亞迪(002594)05月06日在投資者關(guān)系平臺上答復(fù)了投資者關(guān)心的問題。

-

“茶和天下”雅集活動在布魯塞爾開幕

現(xiàn)場人頭攢動。四川省文化和旅游廳供圖活動現(xiàn)場。四川省文化和旅游廳供圖翻轉(zhuǎn)騰挪、龍行云動,一招一式,提

-

宏圖智能2022年凈利1248.05萬同比下滑26.72% 客戶運輸業(yè)務(wù)減少

挖貝網(wǎng)5月6日,宏圖智能(873977)近日發(fā)布2022年年度報告,報告期內(nèi)公司實現(xiàn)營業(yè)收入2,340,909,633 69元,

-

人民銀行今日開展20億元逆回購操作 公開市場實現(xiàn)凈投放20億元 觀速訊

人民銀行5月6日公告稱,為維護(hù)銀行體系流動性合理充裕,2023年5月6日人民銀行以利率招標(biāo)方式開展了20億元逆

-

國常會:要盡快搞好充電設(shè)施 更好支持新能源車下鄉(xiāng)|環(huán)球觀天下

【CNMO新聞】新能源汽車取代燃油車是必然趨勢,標(biāo)志之一就是國家新能源汽車下鄉(xiāng)政策的落實。5月5日,國務(wù)院

-

ICG NHS ester,吲哚菁綠-活性酯,cas:1622335-40-3

英文名:ICGNHSesterICG-OSu中文名:吲哚菁綠-琥珀酰亞胺酯CAS:1622335-40-3分子式:C49H53N3O7S分子量:828

-

天天速讀:安徽當(dāng)涂黃池鎮(zhèn):文化發(fā)展賦能鄉(xiāng)村振興

近年來,安徽省當(dāng)涂縣黃池鎮(zhèn)充分發(fā)掘本土資源優(yōu)勢,激發(fā)優(yōu)秀傳統(tǒng)鄉(xiāng)土文化活力,將文化產(chǎn)業(yè)融入鄉(xiāng)村振興工作

-

用好操作清單 精準(zhǔn)識別校園欺凌

近年來,我國從立法、學(xué)校教育、協(xié)同治理等環(huán)節(jié)同時發(fā)力治理校園欺凌,取得了顯著成效。然而,實踐中對欺凌

-

世界微速訊:光伏發(fā)電直流接入電解鋁生產(chǎn)用電獲重大突破

原標(biāo)題:光伏發(fā)電直流接入電解鋁生產(chǎn)用電獲重大突破 該技術(shù)將推廣應(yīng)用到我省多個產(chǎn)業(yè)園區(qū) 國內(nèi)首例光

-

山東省深度節(jié)水控水重點工作任務(wù)清單印發(fā) 年底節(jié)水型社會建設(shè)達(dá)標(biāo)縣區(qū)覆蓋率達(dá)90%

省節(jié)約用水工作聯(lián)席會議近日在濟(jì)南召開,通過了今年全省深度節(jié)水控水重點工作任務(wù)清單,明確今年山東省將堅

-

環(huán)球看熱訊:湖南最大光伏電池項目加快建設(shè) 全線達(dá)產(chǎn)后預(yù)計年產(chǎn)值200億元

“五一”剛過,位于瀏陽經(jīng)開區(qū)的湖南通澤能源科技有限公司10GW高效異質(zhì)結(jié)光伏電池及組件生產(chǎn)基地施工如...

-

天天頭條:備戰(zhàn)第三屆長沙國際工程機(jī)械展 多家全球工程機(jī)械50強(qiáng)企業(yè)進(jìn)場布展

第三屆長沙國際工程機(jī)械展進(jìn)入倒計時,多家全球工程機(jī)械50強(qiáng)企業(yè)進(jìn)場布展。5月5日,日立建機(jī)、卡特彼勒、廣

-

視訊!首季8個新疆新建重點能源項目開工

記者從自治區(qū)發(fā)展改革委獲悉:一季度,甘泉堡750千伏輸變電工程、2023年油氣勘探開發(fā)項目、伊寧礦區(qū)中小型

-

2023年油價上市公司龍頭股票匯總(5月6日) 天天即時看

2023年油價上市公司龍頭股票匯總(5月6日),2023年油價上市公司龍頭股票有:中國石油:油價龍頭股回顧近7個

-

假日消費調(diào)研:“五一”旅游市場持續(xù)升溫 折射經(jīng)濟(jì)發(fā)展旺盛活力

“五一”期間,上海證券報記者調(diào)研民族飯店、前門飯店、康輝旅行社了解到,今年“五一”假期旅游行業(yè)迎...

-

德國波鴻汽車論壇熱議中德汽車產(chǎn)業(yè)合作 當(dāng)前聚焦

第23屆德國波鴻汽車論壇于3日至4日在德國北萊茵-威斯特法倫州(北威州)波鴻市舉行。

-

當(dāng)前最新:湖南牽頭組織國家種業(yè)關(guān)鍵技術(shù)攻關(guān)

聯(lián)合10家國內(nèi)科研院所,提升主要農(nóng)作物雜種優(yōu)勢利用水平和育種效率 記者5月5日從湖南雜交水稻研究中心獲

-

教育部、中消協(xié)開展校外培訓(xùn)“平安消費”專項行動

記者5日從教育部獲悉,為營造良好校外培訓(xùn)消費環(huán)境,切實維護(hù)學(xué)生及家長合法權(quán)益,教育部、中國消費者協(xié)會

-

河北區(qū)團(tuán)委開展主題團(tuán)日活動 傳承“五四”薪火 注入青春活力

天津北方網(wǎng)訊:昨天下午,河北區(qū)團(tuán)委在梁啟超紀(jì)念館開展了五四薪火永傳承,十項行動建新功主題團(tuán)日活動,向

-

吉林油田“老油田二次開發(fā)新模式”讓“雞肋”區(qū)塊增“肥”_天天時快訊

日前,吉林油田新木采油廠廟20區(qū)塊首批規(guī)劃的70口井中的最后一口——廟20-15-16井開始二開鉆進(jìn)。施工進(jìn)...

-

如何快速祛痘印祛斑_(dá)如何快速祛痘

1、潔白無瑕的皮膚是每個人都想擁有的,但是生活中,有些人因為吃一些油膩辛辣刺激食物,長期下來導(dǎo)致皮膚

-

浙江大力推進(jìn)農(nóng)業(yè)農(nóng)村有效投資 每年滾動推動重大項目千余個 全球快資訊

原標(biāo)題:圍繞“三農(nóng)”4個重點領(lǐng)域,每年滾動推動重大項目千余個 浙江大力推進(jìn)農(nóng)業(yè)農(nóng)村有效投資 全...

-

我們身邊有了“災(zāi)害信息員” 這支隊伍覆蓋全國 全球今亮點

黨的二十大報告提出,提高防災(zāi)減災(zāi)救災(zāi)和重大突發(fā)公共事件處置保障能力,加強(qiáng)國家區(qū)域應(yīng)急力量建設(shè)。

-

第二屆中國(安徽)科交會交出亮麗成績單

836家單位展示1800余件成果,近7000人聚會21場專項活動,352項項目簽約總金額約926億元……記者5月5日獲悉

-

廣西開展“一盔一帶”交通安全專項整治

記者從廣西交警總隊獲悉,即日起至12月底,公安交管部門在全區(qū)范圍內(nèi)組織開展“一盔一帶”專項整治行動...

-

老百姓身邊的黑科技之“食”——喚醒記憶中的老味道 盤點老北京特色傳統(tǒng)蔬菜

入口即化的核桃紋白菜、味香濃郁的五色韭、瓤沙“蘋果青”番茄、北京名菜燒茄子的最佳食材七葉茄……多...

-

跑酷山城-全球視訊

2023年4月21日,重慶躍飛跑酷隊員文舜堯在重慶朝天門對岸的江灘上展示跑酷動作。 重慶山高路窄,長江、

-

天車上練就“繡花”功夫——記中國水電四局機(jī)電安裝分局橋式起重機(jī)司機(jī)田得梅

天車上練就“繡花”功夫——記中國水電四局機(jī)電安裝分局橋式起重機(jī)司機(jī)田得梅---田得梅回復(fù)起吊指令后,...

-

環(huán)球熱議:世體:巴薩自信能簽回梅西 需出售凱西費蘭拉菲但都不愿離隊

《世界體育報》消息,巴薩方面自信能夠簽回梅西,但潛在出售對象都不愿離隊。該媒體指出,巴薩管理層仍然對

-

企業(yè)司機(jī)工作總結(jié)怎么寫_企業(yè)司機(jī)工作總結(jié)-環(huán)球要聞

1、主要寫一下工作內(nèi)容,取得的成績,以及不足,最后提出合理化的建議或者新的努力方向。2、 轉(zhuǎn)載:總結(jié)

-

江西公路鐵路客流量大幅回升_每日消息

記者從省交通運輸廳了解到:今年“五一”假期,全省高速公路出口車流量為774 52萬輛次、日均154 9萬輛次,較2019

-

主板涉及信創(chuàng)上市企業(yè)名單(5/5) 全球觀點

主板涉及信創(chuàng)上市企業(yè)名單(5 5),截至5月5日,主板信創(chuàng)股票有海量數(shù)據(jù)、恒為科技、格爾軟件、美利云、中國長

-

【獨家焦點】天舟五號貨運飛船順利撤離空間站組合體

從中國載人航天工程辦公室獲悉,北京時間5月5日15時26分,天舟五號貨運飛船順利撤離空間站組合體,轉(zhuǎn)入獨立

-

2018北京中考作文范文(實用8篇) 世界觀察

2018北京中考作文范文第1篇1、在進(jìn)入大街時,不要在路邊、馬路上亂扔垃圾。2、不要在道路上使用大量的汽車

-

全球最新:“華龍一號”全球首堆示范工程通過竣工驗收

本報福州5月5日電(記者劉曉宇)我國自主三代核電技術(shù)“華龍一號”全球首堆示范工程——福清核電5、6號機(jī)...

-

當(dāng)前信息:高質(zhì)量發(fā)展標(biāo)準(zhǔn)體系進(jìn)一步健全

國家市場監(jiān)督管理總局近日發(fā)布的《中國標(biāo)準(zhǔn)化發(fā)展年度報告(2022年)》顯示,2022年,國家標(biāo)準(zhǔn)委批準(zhǔn)發(fā)布國家

-

Python利用Pydub實現(xiàn)自動分割音頻_環(huán)球報資訊

pydub是一個輕量級的音頻處理庫,安裝方便,使用簡單。而且pydub提供了豐富的音頻處理功能,包括切割、合并

-

天天熱訊:月食已經(jīng)準(zhǔn)備好了就看天氣了!天狗食月觀賞地圖收好

今晚哪些地方能看到月食?你家那邊是晴空朗夜賞月食,還是多云朦朧半遮月,還是陰雨纏綿月難見?今晚23時12

-

今日辟謠(2023年5月5日)

2023年5月5日謠言:長沙“四大名校”初升高恢復(fù)全省招生??真相:近日,一些網(wǎng)站和自媒體平臺發(fā)布“今...

-

每日熱文:美股三大指數(shù)集體收漲 大型科技股普漲

5月6日電,美股三大指數(shù)集體收漲,道指漲1 65%,本周累計下跌1 24%;納指漲2 25%,本周累計上漲0 07%;標(biāo)

-

天天新動態(tài):日本主義侵略中國的事變_舊民主主義革命終結(jié)的標(biāo)志

1、因為第二次護(hù)法運動失敗是孫中山遭受的他一生中最慘重的一次失敗,所以標(biāo)志著中國資產(chǎn)階級領(lǐng)導(dǎo)的舊民主

-

新加坡模式_關(guān)于新加坡模式簡介

1、新加坡模式,是指新加坡建國后幾十年里建立起了一個政治民主、政府清廉、社會文明、經(jīng)濟(jì)繁榮、人民幸福

-

光衰值在多少范圍內(nèi)正常 光衰

今天來聊聊關(guān)于光衰值在多少范圍內(nèi)正常,光衰的文章,現(xiàn)在就為大家來簡單介紹下光衰值在多少范圍內(nèi)正常,光

-

魁罡_關(guān)于魁罡簡述

小伙伴們,你們好,今天小夏來聊聊一篇關(guān)于魁罡,關(guān)于魁罡簡述的文章,網(wǎng)友們對這件事情都比較關(guān)注,那么現(xiàn)

-

“綠”茶飄香的能源密碼|世界觀速訊

4月初以來,隨著氣溫逐漸回升,雅安市藏茶產(chǎn)業(yè)園內(nèi)茶香四溢,此時正值雅安春茶上市的黃金期。伍仲斌專程驅(qū)

-

huayra是風(fēng)神還是風(fēng)之子_huayra_世界快看

1、Huayra:蛙依rua(意大利語、西班牙語里面詞首的H都不發(fā)音,類似的還有Huracán,最正確的讀音應(yīng)該是“烏r

-

芳華服務(wù)最基層 巾幗建功在一線

近年來,防城港市防城區(qū)稅務(wù)局第一稅務(wù)分局充分發(fā)揮巾幗先鋒作用,贏得群眾好口碑,凝聚起服務(wù)最基層、建功

-

每日消息!東望時代:與廣廈大學(xué)簽訂戰(zhàn)略合作協(xié)議

2023年5月5日,東望時代(600052 SH)公告,與廣廈大學(xué)簽訂戰(zhàn)略合作協(xié)議,擬在校園能源管理、低碳校園建設(shè)、

-

阿里媽媽發(fā)布“618”商家經(jīng)營扶持舉措 將投入超3億紅包補(bǔ)貼

上證報中國證券網(wǎng)訊(曾慶怡記者楊翔菲)5月4日,阿里巴巴集團(tuán)旗下互聯(lián)網(wǎng)廣告交易平臺阿里媽媽舉辦了“618

-

記者:阿根廷對手大概率不是中國國足 而是亞洲前6某支國家隊-環(huán)球報道

直播吧5月5日訊據(jù)記者裴力報道,阿根廷隊6月份在中國進(jìn)行的熱身賽,對手大概率會是亞洲前六名的某支國家隊

-

2023年好玩的手機(jī)卡牌游戲手游推薦 有隨機(jī)卡牌對決

手機(jī)卡牌游戲手游是很多的玩家很喜歡的游戲的類型之一,在手機(jī)卡牌游戲手游中玩家可以體會到不同的樂趣,下

-

別采!別摘!2人已被刑拘

郭睿、江南都市報全媒體記者范晶5月4日,記者從玉山縣公安局獲悉,近日,當(dāng)?shù)鼐匠晒ζ偏@一起危害國家重點

-

今日關(guān)注:【五四特別致敬·我還是從前那個少年】五四青年節(jié) 聽他們說......

挑戰(zhàn)奮進(jìn)不拘一格他們的青年和我們一樣嗎?我們的青春又該是什么樣呢?又到五四青年節(jié)!今年讓我們換個角度

-

每日熱門:“微治理 暖故事”聚焦基層社會治理中的暖心人和創(chuàng)新事

編者按黨的二十大報告提出,緊緊抓住人民最關(guān)心最直接最現(xiàn)實的利益問題,堅持盡力而為、量力而行,深入群眾

-

長江干線全面恢復(fù)雙向通航 暢通長江物流運輸大動脈

近日,隨著長江沿線降雨增多和上游來水增加,長江城陵磯、漢口水位保持在4米以上,航道通航條件持續(xù)改善,

-

今日熱搜:賽羅奧特曼大電影_賽羅奧特曼大電影2

賽羅奧特曼大電影,賽羅奧特曼大電影2這個很多人還不知道,現(xiàn)在讓我們一起來看看吧!1、官方預(yù)計在4月22日發(fā)

-

每日焦點!群防群治再升級!這群“秀全大媽”,厲害了!

“我志愿加入‘秀全大媽’群防共治志愿隊伍!”為進(jìn)一步提升轄區(qū)居民的安全感和幸福感,調(diào)動廣大群眾積...

-

中國石油遼河油田深入一線調(diào)查研究 精準(zhǔn)破解基層難題

5月1日國際勞動節(jié)當(dāng)天,中國石油遼河油田公司黨委(以下簡稱遼河油田)主要領(lǐng)導(dǎo)深入去年經(jīng)受洪災(zāi)的一線生產(chǎn)現(xiàn)

-

外交部:美方正在把臺灣變成“火藥桶” 遭殃的是廣大臺灣同胞 天天聚看點

5月5日,外交部發(fā)言人毛寧主持例行記者會。有記者問,3日,美防務(wù)產(chǎn)業(yè)代表團(tuán)出席“美臺國防工業(yè)合作論壇...

-

環(huán)球?qū)崟r:招商蛇口董秘余志良辭任 財務(wù)總監(jiān)黃均隆接任

觀點網(wǎng)訊。5月5日,招商局蛇口工業(yè)區(qū)控股股份有限公司關(guān)于聘任公司董事會秘書的公告,原該司董事會秘書余志

-

智慧停車2059萬次、1.9億元、線上找車位人數(shù)翻2倍!捷停車2023五一智慧停車大數(shù)據(jù)報告出爐 世界即時

智慧停車2059萬次、1 9億元、線上找車位人數(shù)翻2倍!捷停車2023五一智慧停車大數(shù)據(jù)報告出爐

-

世界今頭條!2023年北京博物館活動月延時開放博物館及活動

圖源官微(點擊查看大圖)活動背景:圍繞2023年5?18國際博物館日“博物館、可持續(xù)性與美好生活”的主題,...

-

今日最新!俄印暫停盧比結(jié)算談判,印度官員直言:俄想用人民幣等進(jìn)行結(jié)算

俄印暫停盧比結(jié)算談判,印度官員直言:俄想用人民幣等進(jìn)行結(jié)算,俄印,俄羅斯,人民幣,儲備貨幣,印度官員,債務(wù)

-

細(xì)節(jié)滿滿!GTA6地圖面積翻番

根據(jù)推特賬號“GTA6TrailerCountdown”透露,《俠盜獵車手6》的地圖概念基于《俠盜獵車手:罪惡都市》,而

-

天天速讀:南寧工務(wù)段:“五一” 堅守崗位 詮釋“勞動最光榮”

安全有序出游,保障貨運暢通,都離不開不少人舍小家為大家堅守崗位。這個“五一”假期,國鐵南寧局南寧...

-

國家能源局 消息

國家能源局:支持優(yōu)質(zhì)煤炭安全高效穩(wěn)產(chǎn)增產(chǎn),強(qiáng)化能源供應(yīng)保障金十期貨5月5日訊,5月4日,國家能源局黨組書

-

連續(xù)四個季度下滑,雅詩蘭黛深陷業(yè)績負(fù)增長 天天百事通

財報顯示,在截止到3月31日的三個月內(nèi),集團(tuán)實現(xiàn)凈銷售額37 6億美元(約合人民幣259 89億元),同比下降12%

-

上交所修訂發(fā)布公司債券存續(xù)期信息披露業(yè)務(wù)指引-全球熱議

上交所發(fā)布并實施《上海證券交易所債券自律監(jiān)管規(guī)則適用指引第1號——公司債券持續(xù)信息披露(2023年修訂...

-

積蘊暖意 釋放活力——從“五一”假期看中國經(jīng)濟(jì)復(fù)蘇向好-訊息

這是一個不尋常的“五一”假期——全面貫徹黨的二十大精神的開局之年,實施“十四五”規(guī)劃承前啟后的關(guān)...

-

立夏,跟“悠栽仔”一起打卡北京中軸線_播報

北京中軸線承載了700多年的悠久歷史和傳奇,今天依然充滿生機(jī)和魅力。那么,你知道中軸線上的小秘密嗎?了

-

鹽城市城鎮(zhèn)化集團(tuán)完成發(fā)行5億中期票據(jù) 票面利率5.15%

債券簡稱23鹽城城鎮(zhèn)MTN004,發(fā)行金額為5億元,債項利率5 15%,發(fā)行期限為2年。

-

全國富士數(shù)碼相機(jī)維修點大全【詳解】_世界球精選

在我們的日常生活中,數(shù)碼產(chǎn)品的普及率是相當(dāng)?shù)母吡恕8魇降臄?shù)碼產(chǎn)品在我們的生活中都充當(dāng)著重要的角色,這

-

先導(dǎo)智能:無錫光導(dǎo)精密科技有限公司專注于激光技術(shù)的研發(fā)與應(yīng)用_每日快報

同花順金融研究中心5月5日訊,有投資者向先導(dǎo)智能提問,您好董秘,請問公司名下的全資子公司無錫光導(dǎo)精密科

-

倆的成語有啥_倆的成語

1、帶倆的成語:有三有倆、鬼蜮技倆、鬼魅伎倆、鬼蜮伎倆。本文到此分享完畢,希望對大家有所幫助。

-

博鰲亞洲論壇的總部設(shè)立在哪個國家?博鰲亞洲論壇成員國有哪些?

博鰲亞洲論壇的總部設(shè)立在哪個國家?博鰲亞洲論壇是一個總部設(shè)在中國的非官方、非營利性、定期、定址國際...

-

虛擬資本的定義和特點是什么?虛擬資本的價格理論包括哪些內(nèi)容?

虛擬資本的定義和特點是什么?虛擬資本是以股票、債券、不動產(chǎn)抵押單等有價證券形式存在,并為其持有者帶...

-

職工福利費包括防暑降溫費嗎?職工福利費扣除比例是按應(yīng)發(fā)比例嗎?

職工福利費包括防暑降溫費嗎?根據(jù)國家稅務(wù)總局和財政部的相關(guān)文件顯示,防暑降溫費明確納入企業(yè)職工福利...

-

關(guān)聯(lián)企業(yè)判定條件包括哪些內(nèi)容?同一法人的兩家公司事關(guān)聯(lián)企業(yè)嗎?

關(guān)聯(lián)企業(yè)判定條件包括哪些內(nèi)容?關(guān)聯(lián)企業(yè)的認(rèn)定標(biāo)準(zhǔn):1、對對方直接或間接持股的總和達(dá)到25%以上; 2、同...

-

霍尼韋爾2023年第一季度業(yè)績表現(xiàn)強(qiáng)勁 各項指標(biāo)均超出預(yù)期

上證報中國證券網(wǎng)訊(記者陳其玨)跨國巨頭霍尼韋爾近日公布了2023年度第一季度業(yè)績,各項指標(biāo)超出公司的指

-

潤和軟件云邊端分布式協(xié)同行業(yè)解決方案助力企業(yè)數(shù)字化轉(zhuǎn)型

潤和軟件的云邊端分布式協(xié)同行業(yè)解決方案助力企業(yè)實現(xiàn)云邊端一體化智能架構(gòu),加速數(shù)字化轉(zhuǎn)型進(jìn)程,廣泛應(yīng)用于

-

鬼最怕的七種生肖_世界上最恐怖的動物

1、世界上最恐怖的是一個洞。2、老虎,蛇,狼,大象,狗熊。3、蜜獾。4、鯊魚!金錢豹。5、蝎子。以上就是

-

淘寶直播全球招募新主播 5月21日開啟海選|焦點要聞

上證報中國證券網(wǎng)訊(記者王子霖)記者5月5日獲悉,淘寶直播日前發(fā)起“中國新主播”的招募令,面向全球...

-

廣州航海學(xué)院副校長畢修穎一行來大連海事大學(xué)調(diào)研

5月4日上午,廣州航海學(xué)院副校長畢修穎一行9人來大連海事大學(xué)調(diào)研,并與大連海事大學(xué)在綜合樓925會議室召開

-

全球最新:花溪區(qū)2023年項目建設(shè)調(diào)度會議召開

5月3日,區(qū)委副書記、區(qū)長俞洋主持召開2023年項目建設(shè)調(diào)度會,強(qiáng)調(diào)要狠抓重大項目謀劃和建設(shè),強(qiáng)化招商引資

-

山西證券給予隆基綠能買入評級 光伏龍頭經(jīng)營穩(wěn)健 新技術(shù)打造差異化競爭_世界最新

山西證券05月05日發(fā)布研報稱,給予隆基綠能(601012 SH,最新價:33 12元)買入評級。評級理由主要包括:1

-

每日關(guān)注!電動化全面提速 廣汽本田4月終端銷量60,498輛,同比環(huán)比雙增長40%以上

4月以來,汽車市場逐漸回歸理性,在積極應(yīng)對電動化的大趨勢下,主流合資企業(yè)和市場需求雙向奔赴,向外界展

-

熱頭條丨男生怎么瘦肚子

1 飲食控制要想消除腹部贅肉,飲食控制是關(guān)鍵。首先需要控制攝入的總熱量,選擇低脂、低糖、高纖維的食物,

-

訥河市二克淺村便民舉措暖人心-當(dāng)前熱議

訥河市二克淺村便民服務(wù)站通過多種舉措做好基層便民服務(wù)工作,推進(jìn)基層政務(wù)服務(wù)從“能辦”到“快辦”“...

-

世界新動態(tài):意媒:一名26歲男子在那不勒斯奪冠慶祝活動中遭槍擊死亡

意媒:一名26歲男子在那不勒斯奪冠慶祝活動中遭槍擊死亡,槍擊,意甲,意媒,那不勒斯,烏迪內(nèi)斯

-

王一博加持也未成爆款 “強(qiáng)震撼”的《長空之王》遭遇了什么? 每日報道

《長空之王》五一檔收獲票房4 66億,最終不敵喜劇片《人生路不熟》。這部由劉曉世執(zhí)導(dǎo),王一博、胡軍、周冬

-

江蘇“五一檔”票房創(chuàng)新高

記者4日從省電影局獲悉,今年“五一檔”江蘇電影票房超1 58億元,創(chuàng)江蘇“五一檔”最高票房紀(jì)錄,共有4...

-

河北開展群眾健康素養(yǎng)提升專項行動 今年年底前各市建設(shè)150家營養(yǎng)健康餐廳(食堂)|天天新視野

日前,省衛(wèi)生健康委印發(fā)的《健康河北建設(shè)行動方案(2023—2027年)》提出,開展群眾健康素養(yǎng)提升專項行動,

-

湖北“16條”打造水陸空口岸體系

口岸,國家聯(lián)通全球市場的重要樞紐,地區(qū)經(jīng)濟(jì)發(fā)展的新引擎。 目前,湖北省共有武漢水運口岸、黃石水運口